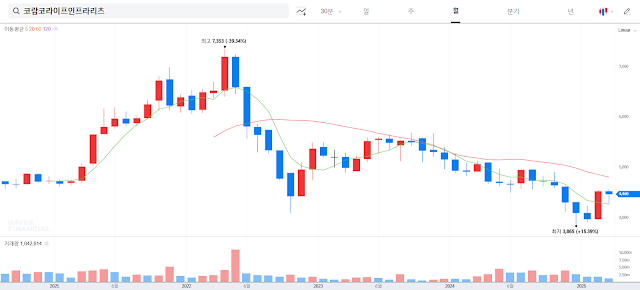

2025년 3월 30일 기준 코람코라이프인프라리츠 차트 분석 : 매수 전략

✅ 1. 차트 분석

📈 주가 흐름

-

2022년 초 7,353원 최고가 형성 이후, 지속적인 하락세 유지

-

2025년 초 3,865원에서 최저점 형성 후 반등 시도

-

최근 캔들은 저점에서 소폭 반등한 형태이며, 아직 추세 전환 확정은 아님

📉 이동평균선 (20일, 60일, 120일)

-

20MA(단기): 최근 반등으로 살짝 우상향 전환 시도 중

-

60MA, 120MA: 하향 추세 유지, 장기적 약세장 흐름 반영

-

데드크로스 이후 골든크로스 조짐은 아직 없음 → 보수적 접근 필요

📊 거래량

-

최저점 부근에서 거래량 증가 → 수급 변화 시도 감지

-

이전 하락 국면보다 거래량이 늘어나며, 저점 매수세 유입 가능성 있음

✅ 2. 매수 시점 판단

🔍 지지와 저항선

-

지지선: 3,850원~3,900원 (역대 최저가 구간)

-

저항선: 4,800원~5,000원 (20MA, 60MA 저항이 겹치는 구간)

🔽 단기 투자자 전략

-

매수 타이밍: 4,000원~4,200원 구간에서 분할 매수

-

목표가: 4,800원~5,000원 (단기 이격률 회복 시)

-

손절가: 3,800원 이탈 시 손절 고려

근거:

-

거래량 증가와 함께 저점 반등 캔들 출현

-

단기 반등 기대 가능한 자리지만 장기 이평선 저항 존재

🔼 장기 투자자 전략

-

매수 타이밍: 3,900원~4,200원 구간에서 분할 매수

-

1차 매수: 4,100원 내외

-

2차 매수: 3,850원 이탈 시 추가 매수(투자금 분산)

-

목표가: 5,500원~6,000원 (중기적 회복 시)

-

손절보다는 장기 보유 전제

근거:

-

리츠의 본질적 가치(배당, 임대수익 기반)는 장기 안정성 확보 가능

-

장기 이동평균선과 괴리율 큰 구간 → 저평가 구간 판단 가능

✅ 3. 기타 고려사항

-

배당 수익률 고려: 리츠 특성상 주가 하락 시 배당 매력도 증가

-

금리 동향: 금리 하락 시 리츠 수익률 매력 증가 → 주가 상승 가능성

-

자산 포트폴리오: 코람코라이프인프라리츠는 인프라 중심 안정 자산군 구성 → 장기 보유에 적합

✅ 4. 결론: 신규 진입 적절성과 분할 매수 전략

🔍 현재 시점에서 신규 진입 적절성

-

단기적으론 기술적 반등 국면 진입 초입

-

장기적으론 저점 매력 구간 진입 → 신규 진입 가능

💡 분할 매수 전략 제안

| 구간 | 매수 비중 | 전략 |

|---|---|---|

| 4,200원~4,000원 | 30% | 현재 반등 확인 후 첫 진입 |

| 3,900원~3,850원 | 40% | 지지선 테스트 시 2차 매수 |

| 3,700원 이하 | 30% | 시장 패닉 시 분할 매수 마무리 |

📌 요약 정리

-

차트상 기술적 반등 초입 가능성

-

단기 투자자는 4,000원 부근 매수 후 4,800원 전후 수익 실현

-

장기 투자자는 배당 수익과 반등 가능성 노리고 분할 매수 적합

-

신규 진입은 가능, 다만 분할 매수와 철저한 리스크 관리 필요